Фото: Екатерина Кузьмина / РБК

Фото: Екатерина Кузьмина / РБК

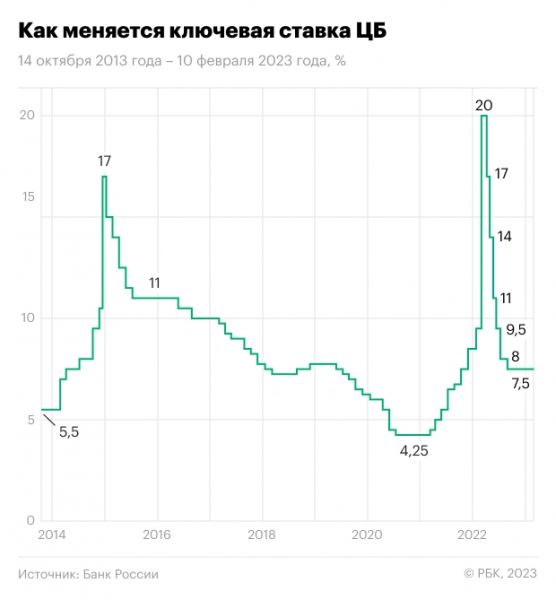

ЦБ оставил ключевую ставку без изменений на уровне 7,5% годовых. Такое решение российский регулятор принял на плановом заседании совета директоров 10 февраля 2023 года.

«Текущие темпы прироста цен возрастают, оставаясь умеренными в части устойчивых компонентов. Инфляционные ожидания населения и бизнеса снизились, но сохраняются на повышенном уровне. Динамика экономической активности складывается лучше октябрьского прогноза Банка России», — пояснил свое решение ЦБ в пресс-релизе.

В своем сообщении ЦБ отметил, что хотя население по-прежнему проявляет осторожность в потребительском поведении, уже появляются признаки восстановления потребительской активности. В то же время ускорение исполнения бюджетных расходов, ухудшение условий внешней торговли и состояние рынка труда усиливают проинфляционные риски.

www.adv.rbc.ru

Эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер полагает, что решение ЦБ явно было трудным, поскольку на чаше весов, с одной стороны, находится рост экономики, который связан с возможностью доступного фондирования корпораций и частного сектора, а с другой стороны — инфляция.

«Пока ставка сохранена, но это совершенно не исключает варианта временного ужесточения ДКП для купирования рисков», — заключил Зельцер.

Согласно прогнозу регулятора, с учетом проводимой денежно-кредитной политики годовая инфляция в стране составит 5–7% в 2023 году и вернется к целевым 4% в 2024 году. В 2023 году ключевая ставка в среднем будет на уровне 7–9%, в 2024 году — 6,5–7,5%, в 2025 году — 4%. Для сравнения, в октябре прошлого года ЦБ прогнозировал, что ставка в 2023 году будет в среднем на уровне 6,5–8,5%, а в 2024 году — на уровне 6–7%. При этом в 2025 году среднее значение ставки ожидалось на уровне 5–6%. Что касается инфляции, то регулятор не поменял свой прогноз.

Фото: РБК

Фото: РБК

Пять из шести опрошенных РБК экспертов ожидали, что ЦБ, несмотря на рост бюджетных расходов, снижение экспортных доходов и опережающий рост заработной платы, на третьем заседании подряд оставит ставку на уровне 7,5%. Столь долгой паузы в изменении денежно-кредитной политики в России не было с 2020–2021 годов, когда регулятор четыре раза подряд сохранял ставку на одном уровне. В то же время риторика регулятора, согласно прогнозам, должна стать более «ястребиной».

Все 25 аналитиков, которых опросил Reuters, также спрогнозировали сохранение ставки на прежнем уровне и ожидают сигналов со стороны ЦБ о вероятном ужесточении ДКП в будущем. Главный аналитик Совкомбанка Михаил Васильев обратил внимание на усиление трех проинфляционных факторов — ослабление рубля, увеличение дефицита бюджета и нехватку рабочей силы.

Это первое заседание ЦБ по ставке в текущем году. В прошлом году регулятор шесть раз снижал ставку после того, как внепланово поднял ее до 20% годовых. На заседании 8 апреля она упала с 20% до 17%, 29 апреля — с 17% до 14%. На заседании 26 мая ЦБ снизил ключевую ставку до 11% на фоне значительного замедления темпов роста цен и улучшения инфляционных ожиданий населения. В июне ставка вернулась к докризисным значениям — 9,5%, в июле упала до 8%, в сентябре — до 7,5% годовых. В октябре и декабре ЦБ решил оставить ее на прежнем уровне.

Аналитики «Газпромбанк Инвестиций» отметили, что на протяжении последних месяцев в экономике наблюдается ряд как проинфляционных, так и дефляционных факторов. К проинфляционным относятся повышенные инфляционные ожидания среди населения, нехватка рабочей силы в отдельных секторах, ограничения на стороне предложения, расширение бюджетного дефицита, к дефляционным — сберегательная модель поведения населения и более осторожная политика банков в вопросе кредитования.

Однако пока нет перекоса в ту или иную сторону, считают эксперты. По их прогнозам, показатели годовой инфляции в ближайшие месяцы будут снижаться, а по итогам года в базовом сценарии она составит 6–8%, если российская экономика не столкнется с новыми вызовами.

Автор Марина Ануфриева

Источник: quote.rbc.ru